מה יקרה בשנה-שנתיים הקרובות ומתי יגיע המשבר שכולם מדברים עליו

- BlackBull

- 5 באפר׳ 2022

- זמן קריאה 3 דקות

שוק ההון עובד במחזוריות וכל כמה שנים אנחנו מקבלים משבר. לתזמן באופן מושלם מתי זה יקרה - לא אפשרי אבל אפשר תמיד לנסות להעריך שאנחנו נמצאים בתקופה "קשה" בעזרת נתונים בשטח וניתוח ההיסטוריה.

ההיסטוריה היא מורה הדרך שלי ואפשר ללמוד ממנה המון! ולכן כל מה שמובא בהסברים כאן יהיה מבוסס נטו על עובדות.

היפוך עקום תשואות האוצר

קיבלנו היפוך בתשואות האוצר ל-10שנים לעומת 2 שנים.

קיבלנו גם היפוך בתשואות האוצר ל-30שנים לעומת 5 שנים.

עקומת התשואה ההפוכה היא עקומה יחסית נדירה. התשואה על איגרות החוב לטווח קצר גבוהה יותר מאשר איגרות החוב לטווח ארוך. כלומר אני מרוויח יותר כסף אם אני ישקיע באג"ח קצר טווח מאשר בארוך טווח.

עקומת תשואה הפוכה מעידה על האטה כלכלית חמורה. מבחינה היסטורית, עקומת התשואה ההפוכה הייתה מתריעה מפני הגעת המיתון. מבדיקה מעמיקה ניתן לראות כי המיתון מגיע בין חצי שנה לשנתיים ושם מתחילות הנפילות הגדולות בשוק ההון.

מה קורה עד תחילת המיתון?

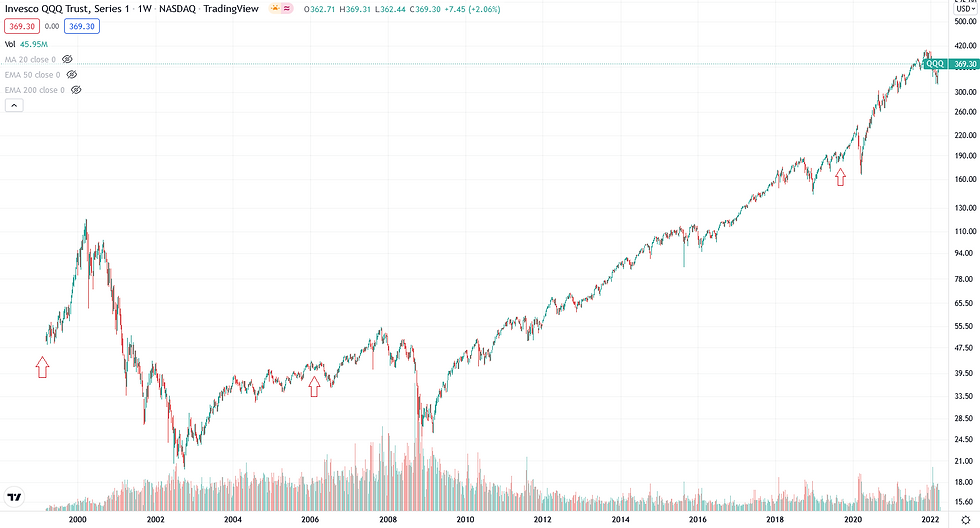

כמו שניתן לראות בגרפים הבאים, השוק ממשיך לעלות עד תחילתו של המיתון (חץ אדום מציג את הרגע בו עקום תשואות האוצר התהפך לראשונה)

אס אנד פי 500

נאסד"ק

ראסל 2000

כמו שניתן לראות כל המדדים ביצעו את הנפילה הגדולה רק לאחר תקופה מסויימת מרגע היפוך עקום תשואות האוצר.

העלייה בשוק ההון מתרחשת יחד עם עלייה בריבית. יש לשים לב שסקטורים מסויימים יעלו הרבה יותר (ניתן לקרוא על כך בפוסט כאן) וכמובן שיש סקטורים שנהנים מריבית גבוהה יותר כגון: בנקים, ביטוחים, חברות שנותנות הלוואות וכד'.

כמו כן לדעתי סקטור הטכנולוגיה צפוי לקבל בוסט כאשר נתחיל לראות:

- הידוק כמותי נכנס לפעולה (לפי דברי הפד' צפוי להתחיל במאי)

- האטה בכלכלה (כבר קיבלנו)

- ירידה באינפלציה

- ירידה במחירי הסחורות

- ירידה בתשואות האוצר ארוך טווח

- ירידה ב-PMI ובביקוש לשבבים

- עלייה במרווחי האשראי

מניות הצמיחה מועדפת יותר כאשר הכלכלה מאטה מכיוון שהם בדר"כ לא זקוקים לכוחות כלכליים מחזוריים כדי להציג צמיחה ברווחים לעומת סקטורים אחרים כמו אנרגיה או מוצרי צריכה.

חשוב מאוד לשים לב באיזה חברה אתם בוחרים להשקיע, הרי גם אם הסקטור עולה והחברה שלכם לא כנראה לא שמתם לב לנורות האזהרה שהיבהבו כל הדרך. פוסט בנושא כאן.

מה קורה בשטח?

בשטח אנחנו מקבלים עליות ריבית אשר מטרתן לצנן את האינפלציה שצברה תאוצה. לאט לאט הכלכלה מתחילה לחזור לעצמה כיוון שכאשר הפד' מעלה את הריבית השוק רואה את האינפלציה נרגעת מה שמחזיר ביטחון למשקיעים להיכנס חזרה לשוק המניות. במידה והאינפלציה נשארת נוקשה וממשיכה איתנו תקופה ארוכה הפד' ממשיך להעלות את הריבית עד שהוא מצליח לצנן אותה.

העלאת ריבית חזקה ומהירה מידי - תגרום לשוק המניות לצלול

העלאת ריבית איטית - תגרום לאינפלציה להמשיך להשתולל ואף יכולה לגרום לה לצאת משליטה (הפד' לא רוצה ולא יכול להגיע למצב הזה כי אז הוא יאלץ להעלות את הריבית חזק ומהר מידי)

לאחר שהפד' העלה את הריבית מספיק פעמים לאנשים נהיה יקר מידי להשיג אשראי, דבר אשר מוביל לאי עמידה בתשלומים בין אם זה אצל אנשים פרטיים ובין אם זה אצל חברות שונות. דבר אשר מוביל לפשיטות רגל ולקריסה של שוק המניות.

סימנתי באדום את החודש בו ה-SPY התחיל את הירידה הגדולה שלו בשנת 2000 ו-2008, כמו שרואים זה קרה לאחר העלאת הריבית.

אם הצפי הוא שהפד' יעלה עד סוף השנה את הריבית, המיתון צפוי להתחיל בשנת 2023-2024.

המיתון (איזור אפור) מתרחש אחרי העלאות הריבית, לא לפני.

השוק אמנם מתמחר את העלאות הריבית לפני, אך הנפילה האמיתית מגיעה אחרי שהפד' מעלה את הריבית.

דוגמא נוספת היא שוק הנדל"ן שהוא אחד השווקים הגדולים והממונפים ביותר בעולם

תגובות